En bonne situation financière, les HLM sont en état de surmonter la crise

Alors que l'USH (Union sociale pour l'habitat) a organisé, ce 15 septembre, sa journée sur "Les HLM, acteurs de la relance", remplaçant son congrès annuel reporté à 2021 pour cause de crise sanitaire, la Banque des Territoires a publié son étude annuelle sur la situation du secteur, notamment en matière financière. Celle-ci souligne le caractère "résilient" du logement social face à la crise. A long terme, elle estime que les bailleurs garderont la capacité financière suffisante pour produire 100.000 logements sociaux par an.

Alors que l'USH (Union sociale pour l'habitat) a organisé, ce 15 septembre, sa journée sur "Les HLM, acteurs de la relance" à la Grande Arche de La Défense – remplaçant ainsi son congrès annuel reporté à 2021 pour cause de Covid-19 –, la Banque des Territoires a publié, dans sa revue "Perspectives", son étude annuelle rétrospective et prospective sur la situation du secteur du logement social, notamment en matière financière. Toujours très attendue, cette étude revêt cette année un caractère très particulier, dans la période d'incertitude consécutive à la crise sanitaire.

Le logement social, "un secteur résilient"

L'étude met en évidence "un secteur résilient face à la crise grâce à des revenus basés sur les loyers et à l'environnement de taux durablement bas". Un secteur du logement social qui "serait en mesure de faire face à la crise sanitaire et économique si celle-ci reste temporaire". Le scénario économique retenu repose en effet sur un retour progressif au niveau d'activité antérieur à la crise, sans nouvelle période de confinement généralisé. Dans ce cas de figure, "les bailleurs sociaux participeraient à la relance de l'investissement en constructions et réhabilitations en 2021 et 2022, grâce à une situation financière initiale saine, au niveau bas des taux d'intérêt (taux du livret A à 0,5% pendant 6 ans) et à leurs revenus issus des loyers peu affectés par la crise". L'USH a d'ailleurs récemment évoqué un total de 200 millions de loyers non perçus en raison de la crise sanitaire – chiffre ramené aujourd'hui à 130 millions –, à rapprocher du total d'environ 24 milliards d'euros de loyers perçus chaque année par les bailleurs sociaux.

Dans ces conditions, "le secteur disposerait ensuite de la capacité financière suffisante pour maintenir à long terme un effort de construction significatif (100.000 logements par an) et poursuivre les travaux de réhabilitation nécessaires (100.000 logements par an), en particulier grâce à l'environnement de taux durablement bas". L'étude précise toutefois que ces prévisions interviennent dans un climat de forte incertitude, en lien avec la crise du Covid-19.

Un parc qui continue de s'accroître

Au-delà de ces tendances générales, l'étude commence par se pencher sur le patrimoine des bailleurs sociaux, détenus essentiellement par les offices publics de l'habitat (OPH, 46% du parc) et les entreprises sociales pour l'habitat (ESH, 45%). En 2018, le parc s'est accru de 45.000 logements en valeur nette (compte tenu des démolitions et des ventes), hors ceux détenus par des SEM. Près de 80% du financement en valeur de ces logements a été assuré par la Banque des Territoires, via des prêts à long terme.

Le paysage des bailleurs sociaux est toutefois en pleine évolution, puisque plus de la moitié des organismes (363 bailleurs), gérant un quart du parc social, sont concernés par l'obligation de regroupement instaurée par la loi Elan, soit sous forme d'une fusion, soit sous celle de la création d'une société de coordination (voir notre article ci-dessous du 1er septembre 2020). L'étude publie une carte très intéressante, montrant la répartition par département des organismes soumis à cette obligation. Paradoxalement, huit petits départements (Alpes-de-Haute-Provence, Hautes-Alpes, Ariège, Cher, Lot, Haute-Saône, Tarn-et-Garonne et Territoire de Belfort) ne sont pas concernés par les regroupements. Ils ne possèdent en effet qu'un seul bailleur social... Ceci n'empêche cependant pas des regroupements volontaires via une société de coordination, comme on le voit par exemple avec "Habitat Réuni", qui regroupe 19 ESH à travers la France, dont seules 8 étaient légalement tenues de se regrouper en application de la loi Elan.

Une marge globale de 13,5% en 2018, pour financer les investissements

L'étude se consacre ensuite à l'analyse financière rétrospective (2013-2018) de la situation des organismes HLM. Il en ressort notamment qu'en 2018, pour 100 euros de loyers nets perçus par un bailleur social, 52,1 euros sont, en moyenne, destinés à couvrir les charges d'exploitation et 40,2 euros le paiement des annuités financières. L'excédent des recettes sur les dépenses est de 7,1 euros. En y ajoutant les produits exceptionnels (essentiellement les cessions de patrimoine) et les marges provenant des autres activités, la marge globale de l'opérateur atteint 13,5 euros, qui servent à financer en partie les investissements..

Sur la période étudiée, l'étude constate que l'autofinancement diminue (-0,7% en 2018) du fait des mesures budgétaires (première tranche de 800 millions d'euros de la RLS, gel des loyers au 1er janvier 2018...), "mais reste à un niveau favorable". L'effet de ces mesures sur l'autofinancement a en effet été atténué – comme l'annonçait l'USH – par une baisse de l'effort d'entretien courant et surtout de gros entretien (-7% en valeur).

Conséquence : l'autofinancement locatif baisse de 2,6 points en 2018 à 7,1% des revenus locatifs, tandis que l'autofinancement global diminue de 1,8 point de loyer à 13,5 %. En 2018, malgré une progression du parc, les revenus locatifs sont également en baisse de 0,7%, à 23,7 milliards d'euros. Cette baisse s'explique essentiellement par la mise en œuvre de la RLS, qui devrait ainsi entraîner une baisse de 1,3 milliard d'euros par an des revenus locatifs des bailleurs sociaux entre 2020 et 2022, après 800 millions en 2018 et 890 millions en 2019. En revanche, le poids des risques locatifs (loyers impayés et charges non récupérées) reste contenu à 2,2% des revenus locatifs.

Des charges d'intérêt qui diminuent, grâce à l'évolution du livret A

Les annuités financières voient leur poids relatif progresser, du fait de la diminution des revenus, mais la charge d'intérêts diminue fortement entre 2013 et 2018 (-33%), "grâce au caractère très largement variable de la dette des bailleurs et à son indexation sur le taux du livret A orienté à la baisse". Enfin, à l'inverse des dépenses d'entretien courant et de gros entretien, en nette baisse en 2018, les charges de gestion "ont été dynamiques, progressant de 5% en valeur".

Sur ce volet rétrospectif, l'étude conclut que le potentiel financier des bailleurs sociaux (ressources mobilisables par les bailleurs pour leurs futurs investissements, une fois qu'ils ont fait face au financement de leur patrimoine locatif) "reste quasiment stable en 2018, parce que les bailleurs ont réagi à la diminution de l'autofinancement en réduisant leurs investissements". En outre, cette baisse de 3% du potentiel financier succède à une hausse de 13% entre 2015 et 2017 et le potentiel financier a été soutenu, depuis 2017, par les prêts de haut de bilan de la Banque des Territoires bonifiés par Action Logement, qui constituent des quasi fonds propres pour les bailleurs.

"Une capacité financière suffisante pour maintenir à long terme la production de 100.000 logements sociaux par an"

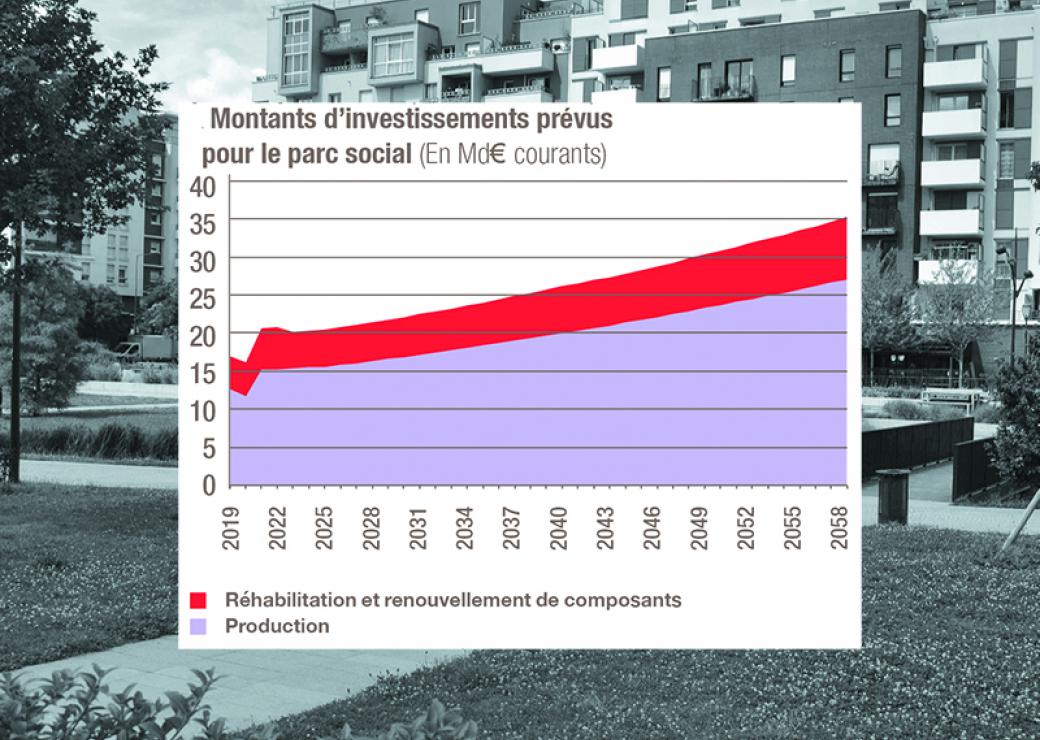

Sur l'analyse prévisionnelle à 40 ans – et sous la réserve renouvelée des incertitudes liées à la pandémie –, l'étude se montre plutôt optimiste. Elle relève en effet, malgré la crise, "une capacité financière suffisante pour maintenir à long terme la production de logements sociaux à 100.000 unités par an". A court terme, l'étude de la Banque des Territoires prévoit toutefois "que la crise sanitaire actuelle entraînerait une baisse de production de logements de 20% en 2020 par rapport aux objectifs du pacte d'investissement de 2019, soit 20.000 constructions de logements en moins et 25.000 réhabilitations en moins". En revanche, un rebond est attendu en 2021, qui permettrait de tenir les engagements du pacte d'investissement, autour de 110.000 agréments de logements sociaux par an en 2021 et 2022 et de 125.000 rénovations par an.

A plus longue échéance, "les bailleurs disposeraient ensuite globalement de la capacité financière suffisante pour maintenir la construction de logements à un niveau élevé sur toute la période de prévision à 100.000 logements par an, ainsi que la réhabilitation à 100.000 logements par an, et ainsi mener à bien le NPNRU" (nouveau programme national de rénovation urbaine), qui couvre la période 2014-2024 (mais pourrait être allongé pour tenir compte des effets de la crise sanitaire).

Un autofinancement global autour de 13% pour les 20 prochaines années

En termes financiers, l'investissement des bailleurs sociaux devrait se maintenir globalement en volume sur la période considérée. Il serait ainsi supérieur à 19 milliards par an (en euros constants) à compter de 2023. Différents éléments expliquent cette bonne tenue à long terme des investissements : les mesures d'accompagnement mises en place après la RLS et le retour de la TVA à 10%, un taux du livret A à long terme de 1,6%, des loyers progressant de 1,4% à long terme (comme l'indice de référence des loyers), des charges d'exploitation impactées à court terme mais contenues à moyen et long terme...

Si l'autofinancement global devrait s'établir en moyenne à 13% des loyers au cours des 20 prochaines années, il pourrait en revanche connaître de fortes variations conjoncturelles durant cette période, "du fait de l'évolution des taux d'intérêt et des mesures affectant les revenus des bailleurs".