Dette : l'indexation sur le Livret A a séduit les collectivités en 2023

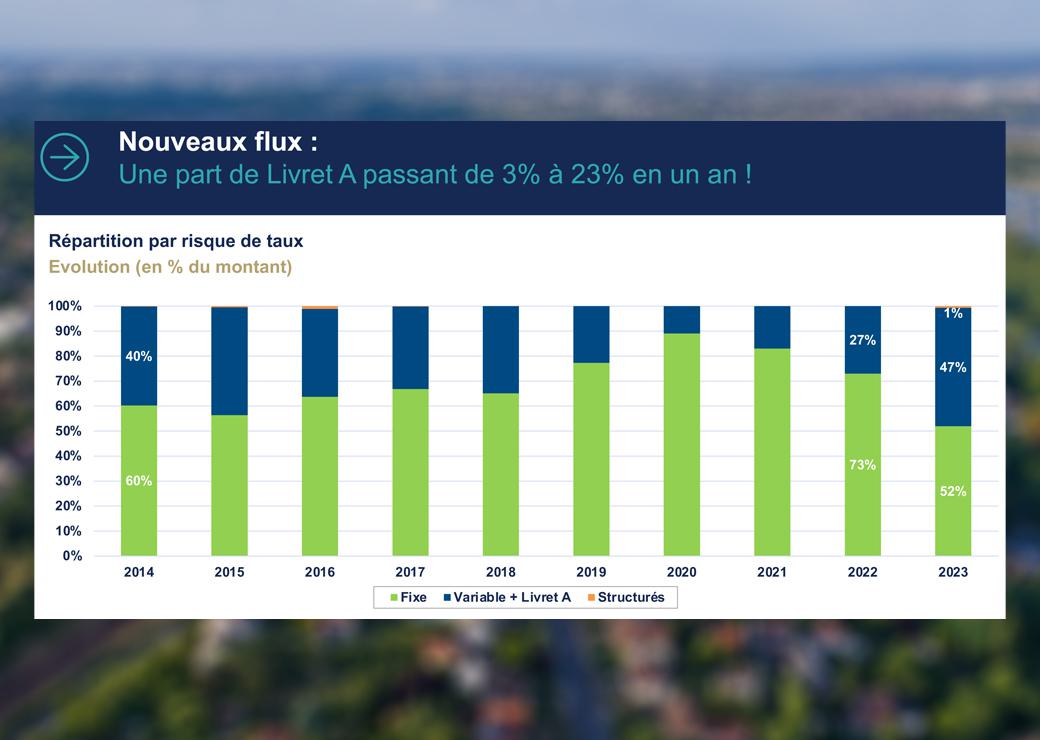

Dans un contexte d'accélération de la hausse des taux d'intérêt, les collectivités locales ont montré l'an dernier un vif engouement pour les prêts variables souscrits à des taux indexés sur le Livret A, en particulier auprès de la Banque des Territoires. C'est ce que met en évidence l'Observatoire de la dette des collectivités locales 2024 que Finance active a présenté le 14 mars.

© Baromètre Finance Active et Adobe stock

Avec la hausse des taux de marché et des marges bancaires, les taux d'intérêt des nouveaux financements souscrits par les collectivités locales ont grimpé en moyenne de 2,07% en 2022 à 3,79% en 2023. Or, deux ans plus tôt, ils se situaient à un niveau historiquement bas de 0,62%. Un tel chamboulement n'a pas été sans conséquences sur les choix des décideurs locaux. Une partie non négligeable des collectivités se sont ainsi abstenues d'emprunter : si les 1.173 collectivités locales et groupements composant le panel de l'Observatoire de la dette des collectivités ont eu recours l'an dernier à 9,3 milliards d'euros de financements nouveaux, moins de la moitié ont en fait souscrit un prêt.

Stratégie

Quant à ceux ayant emprunté, ils ont arbitré, bien davantage que les années précédentes, en faveur de taux variables. Les nouveaux prêts assortis de tels taux ont représenté l'an dernier 47% du montant de l'ensemble des emprunts souscrits au cours de l'année, contre seulement 27% l'année précédente. Dans le détail, les collectivités ont signé, pour 24% du volume emprunté, des prêts comportant un taux variable standard, et pour 23%, des prêts indexés sur le taux du Livret A. Ces prêts indexés sur le taux du Livret A ont connu en 2023 un succès spectaculaire, puisqu'en 2022 ils n'avaient représenté que 3% du montant emprunté.

Les communes et intercommunalités à fiscalité propre de moins de 20.000 habitants, ainsi que les syndicats, ont particulièrement usé de cette stratégie, recourant au taux du Livret A pour un tiers des montants qu'ils ont empruntés. En sachant que l'ensemble des catégories et strates de collectivités y ont recouru dans des proportions supérieures à 10% des volumes empruntés.

Taux compétitif

Les collectivités ont saisi "l'opportunité" de bénéficier d'"une indexation moins onéreuse sur les premières années", analyse Olivier Bertrand, consultant senior manager chez Finance active, société du groupe Altus. Le taux du Livret A est en effet apparu particulièrement "compétitif", du fait qu'il "a été maintenu et annoncé à se maintenir jusqu'en février 2025 sur un niveau de 3%, là où les index de marché dépassaient les 4%". En outre, "plusieurs établissements", dont la Banque des territoires, ont donné un coup de pouce supplémentaire à l'indexation sur Livret A, en proposant "des marges attractives" sur ce type de produit bancaire, relève la société de conseil en gestion de dette.

La ruée sur les prêts indexés sur le Livret A a profité essentiellement à la Banque des Territoires, l'un des opérateurs proposant cette offre. La part de cette direction de la Caisse des Dépôts dans le financement des nouveaux emprunts des collectivités a ainsi "bondi" de 2,5% en 2022 à 17% l'an dernier, soit "une part extrêmement importante", selon Olivier Bertrand. L'expert fait savoir qu'avec cette percée de l'opérateur public, la part des banques commerciales dans les nouveaux emprunts a reculé de "10%" en un an et celle des émissions obligataires de "5%".

Une dette plus chère

La Banque des Territoires a par ailleurs fait preuve d'une fulgurante progression sur le marché des prêts de longue durée (25 ans et plus) aux collectivités. Elle "prend une part très importante sur ce segment" (40% des contrats signés, contre 22% l'an dernier), précise Finance active.

L'augmentation du recours en 2023 aux taux variables se traduit par une légère progression de ce type de prêts dans l'encours total de la dette des collectivités locales (de 22,9% à 24,2%). Une part de dette dont on notera que le coût se renchérit. Le coût moyen de la dette variable a ainsi été multiplié par six entre 2021 (taux de 0,61%) et 2024 (4,31%). En 2024, cette part de la dette représente près de 41% des frais financiers des collectivités.

Le taux moyen de la dette publique locale est, lui, passé de 2,01% à la fin de 2022 à 2,55% un an plus tard.