Près des trois quarts des intercommunalités confrontées à l’explosion de l’endettement des entreprises de leur territoire

Dans 913 intercommunalités sur 1.258, l’endettement des entreprises a progressé en moyenne de 45% en 2020 par rapport à 2019, et excède 150% dans un nombre important de cas, révèle une étude réalisée par la Banque de France pour l’AdCF. Les premiers impacts de la crise sur les territoires intercommunaux et leurs taux d’exposition à certains risques doivent permettre aux élus d’adapter leurs actions de relance.

© ADCF, source : Banque de France.

Afin de mesurer les premiers impacts de la crise sur les territoires intercommunaux, l’étude sur l’analyse des tissus locaux d’entreprises, à l’échelle des intercommunalités, réalisée par la Banque de France fin 2019 dans le cadre d’un partenariat avec l’AdCF (Assemblée des communautés de France) a été actualisée en ce début d’année. Avant une présentation plus détaillée, l’AdCF propose d’ores et déjà les premiers résultats avec une attention spécifique sur l’endettement des entreprises.

Il ressort de ce travail qu’à fin décembre 2020, l’encours de crédits de court terme des entreprises (affacturage, créances commerciales, comptes ordinaires débiteurs et autres créances) a augmenté de 45% par rapport à la fin 2019, soit les échéances auxquelles les entreprises auront à faire face au cours des prochains mois. Cette moyenne nationale, "déjà très élevée", souligne l’AdCF, masque d’importantes disparités, car "ces taux d’accroissement peuvent excéder 150% dans un nombre important d’intercommunalités de profils divers", notamment dans certains territoires franciliens (Sud Seine-et-Marne, axe Seine), mais aussi en Corse, dans les Alpes, le long du Sillon lorrain, autour de la Baie de Somme, les secteurs de Saint-Nazaire et de La Baule, dans le sud Vendée, dans le Valenciennois, en Guyane, en Lozère…

Des territoires tant industriels que touristiques

Ainsi, 913 intercommunalités sur 1.258 ont connu une croissance globale du niveau d’endettement de leurs entreprises. Les profils des territoires sont très divers, puisqu’ils peuvent être tant industriels que touristiques, "ce qui met en évidence le double impact de la crise sur les territoires productifs-industriels et les territoires résidentiels-touristiques", commente l’AdCF. Dans les grandes métropoles, l’accroissement des niveaux d’endettement s’avère assez variable. Il est plus important au sein du Grand Paris (+55%) et à Nice (+46%), mais modéré à Bordeaux (+18%) ou à Lyon (+17%). Un focus spécifique sur les secteurs de l’hébergement/restauration révèle que les encours ont en moyenne été multipliés par 7 et par 10 dans certains territoires de l’Ouest atlantique, la Normandie, la Nouvelle-Aquitaine, les Hauts-de-France, le Val de Loire, l’Yonne, l’Auvergne, l’Alsace, la Corse…

Seul un quart des intercommunalités ont connu une baisse globale du niveau d’endettement de leurs entreprises. Elles se situent surtout dans les secteurs ruraux, en Bretagne centrale et en Côte-d’Armor, en Mayenne, dans la Marne et l’Aube, l’Allier, les Charentes, le Béarn, l’arrière-pays toulousain, certaines composantes de la région Centre-Val de Loire… De telles situations se retrouvent aussi dans les outre-mer, en Martinique et à la Réunion.

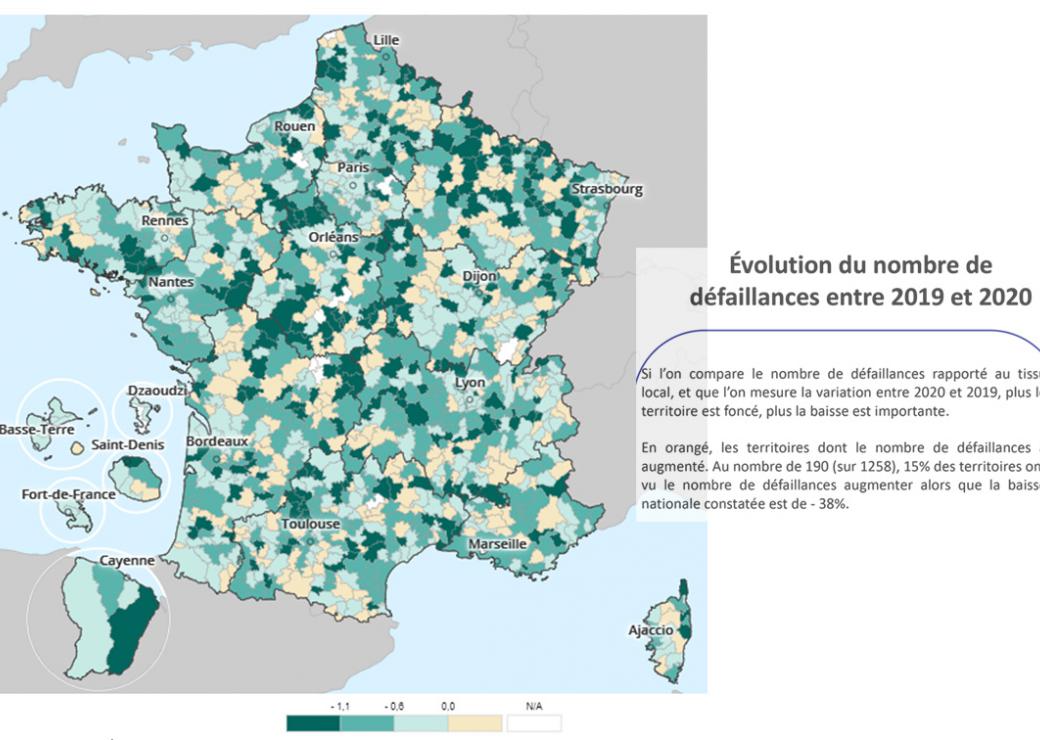

Quant aux défaillances d’entreprise, en retrait de 38% en 2020 du fait des aides de l’Etat et de la suspension des procédures, la Banque de France pointe les intercommunalités où ces baisses sont les plus maquées, qui se trouvent dans le Pas-de-Calais, les Ardennes (et d’autres secteurs du Grand Est), l’Eure-et-Loir, le Maine-et-Loire, le Morbihan, l’Indre, la Haute-Corrèze, le Tarn-et-Garonne…

Taux d’emploi et d’exportation : une exposition différenciée aux risques

190 intercommunalités sur 1.258, soit seulement 15%, ont connu des taux de défaillance en augmentation situées pour l’essentiel dans des secteurs ruraux ou de montagne : Corse intérieure, Ariège, parties occidentales du Cantal et de l’Allier, Orne, Bretagne centrale, Sarthe, Aisne, Marne, Meuse, Deux-Sèvres, Charente, Indre, Corrèze, partie sud-orientale de l’Yonne, Lozère, Drôme…

Enfin, la Banque de France analyse les indices d’exposition à la crise des tissus locaux d’entreprises à partir de la situation des entreprises au moment de l’entrée dans la crise. Parmi les indicateurs utilisés, se trouve la part des effectifs salariés travaillant au sein d’entreprises qui étaient financièrement fragiles début 2020 (problèmes de solvabilité).

Sur cet indicateur du taux d’emploi, l’étude met en exergue des fragilités spécifiques des tissus économiques dans des secteurs géographiques précis tels que la Moselle, la Meuse, le nord de la Côte-d’Or et le sud de la Nièvre, l’arrière-pays provençal, le nord de la Corse, les Pyrénées-Orientales, l’Ouest de la Réunion. De même, le taux d’exportation des entreprises peut potentiellement fragiliser certains territoires notamment frontaliers ou industriels.

Toutefois, signale l’étude, "les intercommunalités dont ce taux excède 20% sont relativement peu nombreuses", soit situées dans des grands ensembles urbains (métropole du Grand Paris, métropole Aix-Marseille, Grand Toulouse…), soit correspondant à des bassins très industriels (parfois ruraux) et/ou frontaliers. L’Alsace, les Hauts-de-France, la région Auvergne-Rhône-Alpes… comprennent nombre de ces bassins "exportateurs".

Prêt garantie par l’Etat : forte concentration en Ile-de-France

Le dispositif des prêts garantis par l’État (PGE) a mobilisé 131 milliards d’euros, sollicités par 654 000 entreprises dont 89 % de PME, d’où une forte diffusion en nombre de prêts sur le territoire. Cependant, en valeur, les intercommunalités les plus denses démographiquement et économiquement comprennent les montants cumulés les plus élevés. De fait, « un effet de siège est notable avec la contraction des PGE par les sièges sociaux des grandes entreprises », explique l’Adcf, d’où un nombre et des montants proportionnellement plus élevés en Île-de-France et dans les grandes métropoles.