Emprunts des collectivités : 2020, année de tous les records

Marquée par le début de la crise liée au Covid-19, l'année dernière a été historique à plus d'un titre, s'agissant des emprunts des collectivités territoriales. Selon la société Finance active, les taux d'intérêt obtenus par le secteur ont baissé de 15 points de base pour s'établir à 0,56 % en moyenne. Par ailleurs, le recours aux marchés obligataires a permis d'emprunter un montant jamais vu, de plus de 4 milliards d'euros.

En 2019, le taux moyen des nouveaux emprunts souscrits par les collectivités et les intercommunalités était passé en dessous de la barre de 1%, pour s'établir à 0,71%. En 2020, il a encore baissé pour s'approcher de 0,50%. Selon l'observatoire de la dette des collectivités locales 2021, que la société Finance active a présenté ce 11 mars à la presse, le taux moyen des nouveaux prêts s'est élevé exactement à 0,56% l'an dernier.

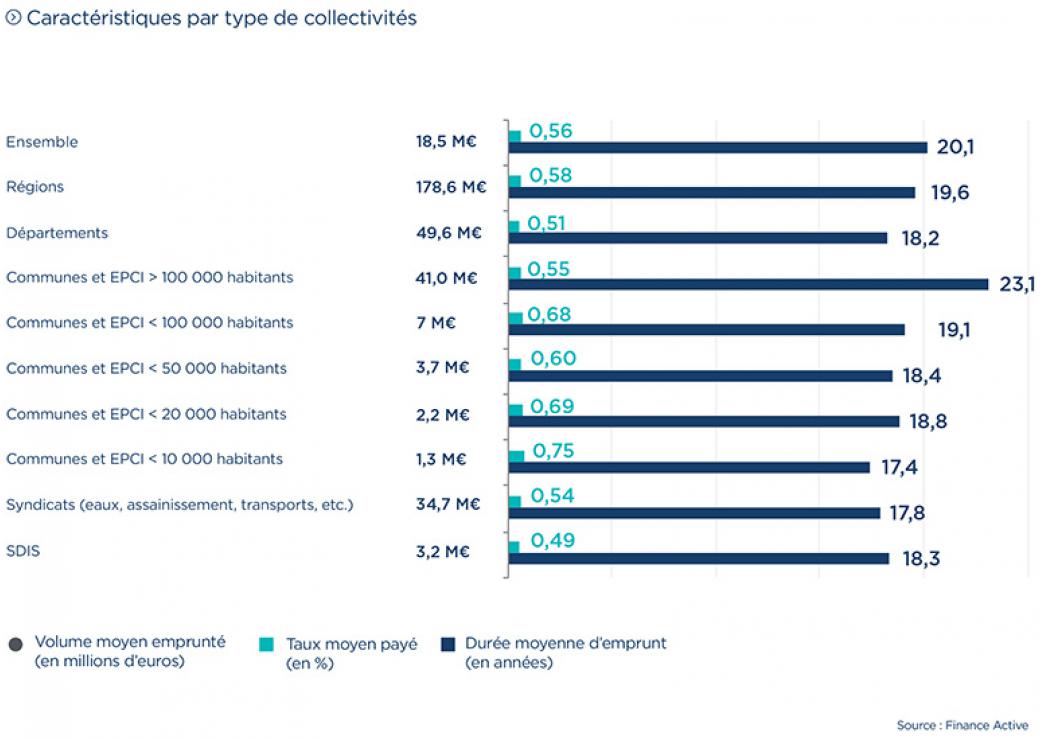

S'appuyant sur les données de 1.183 collectivités et établissements publics représentant 10,1 milliards d'euros de nouveaux prêts (à comparer aux 19 à 21 milliards d'euros que l'ensemble des collectivités devraient avoir empruntés l'an dernier), la société de conseil en gestion de dette place en première position pour leur performance les prêts que les services départementaux d'incendie et de secours (Sdis) ont signé l'an dernier. Avec un taux moyen de 0,49% pour une durée moyenne supérieure à 18 ans, ils arrivent devant les prêts des départements (0,51% pour une durée là encore allant au-delà de 18 ans) et ceux des syndicats (0,54%). Comme par le passé, les communes et intercommunalités de moins de 20.000 habitants ont obtenu des conditions de financement moins intéressantes. Mais elles ne dépassent pas en moyenne 0,75% (avec une durée moyenne voisine de 18 ans).

Marché obligataire

Les taux d'intérêt s'étaient accrus lors des premières semaines du premier confinement de 2020, mais cette tension a finalement eu peu de conséquences sur les emprunts des collectivités. Celles-ci ont bénéficié de la décrue des taux d'intérêt à compter de l'été. Conséquence de ces taux historiquement bas, le secteur public local n'a jamais autant emprunté à taux fixe que l'an dernier : 89% des volumes souscrits l'ont été à taux fixe (contre 11% à taux variable). Par ailleurs, les nouveaux emprunts ont des durées exceptionnellement longues (20,1 années en moyenne, contre 18 ans en 2019). Cela est dû au succès qu'ont connu les financements obligataires l'an dernier.

Près du tiers des emprunts (31,4%) souscrits en 2020 par les collectivités du panel ont ainsi été financés par des émissions obligataires. Ce sont plus de 4 milliards d'euros que les entités publiques locales ont emprunté par cette voie. Les précédents records, qui dataient de 2012 et 2015 (avec, ces deux années-là, des montants de 2,6 milliards d'euros, empruntés par cette voie), ont été largement dépassés. Ce qui s'explique par les conditions de financement particulièrement favorables qu'offre la solution. Les émissions au taux nul, qui n'ont pas été rares, ont évidemment tiré vers le bas le taux moyen obtenu avec ce type d'opération financière (0,35% sur une durée moyenne de 14,8 ans).

Mais les émissions obligataires sont restées l'apanage d'un petit nombre de collectivités et groupements : 26 au total. De grandes collectivités, dotées d'une ingénierie financière puissante. Comme la ville de Paris et la région Île-de-France - qui à elles seules représentent 43,4% des volumes émis - ou encore les régions Provence-Alpes-Côte d'Azur et Pays de la Loire. Mais une démocratisation de cette source de financement dans les prochaines années n'est pas exclue. "La recherche de diversification des financeurs, de performance et aujourd’hui de sens (via les émissions obligataires labellisées)", peuvent attirer de nouvelles collectivités vers cette solution, estiment les experts de Finance active. Ils font aussi remarquer que 43% des émissions ont été réalisées l'an dernier pour des volumes inférieurs ou égaux à 10 millions d'euros. Un "ticket d'entrée" qui est donc à la portée de nombreuses collectivités.

Une dette moins coûteuse

À la faveur de la baisse continue des taux d'intérêt, le coût de la dette a encore baissé pour les collectivités locales. Celles qui constituent le panel remboursaient, l'an dernier, une dette de près de 102 milliards d'euros, à un taux moyen de 1,89% (contre 2,10% en 2019). Mais l'écart entre les régions – qui bénéficient des meilleures conditions, avec un taux moyen de 1,59% – et les communes et groupements de moins de 10.000 habitants (2,51%) demeure élevé.

Les tendances observées l'année dernière se prolongeront-elles en 2021 ? Pas sûr. Les taux d'intérêt proposés par les banques devraient augmenter prochainement, en répercussion de la tension qui s'opère depuis début mars sur le marché du financement de l'État français, pointent les experts de Finance active. Mais ils relativisent la portée de cette évolution : le phénomène, encore limité, pourrait n'être que passager. En outre, les marges bancaires - autre élément qui détermine le coût des prêts - devraient rester stables. Le marché du financement des collectivités restera en effet caractérisé par la présence d'un grand nombre d'acteurs.